Das deutsche Spar-Paradoxon: Die stille Krise hinter der weltweit höchsten Sparquote

Hey, schön, dass du da bist! Heute tauchen wir gemeinsam in eine Welt ein, die auf den ersten Blick voller Widersprüche steckt: das Sparverhalten in Deutschland. Auf den Bühnen der Weltwirtschaft wird Deutschland oft für seine hohe Sparquote gefeiert. Aber halt – lass uns gemeinsam einen zweiten, genaueren Blick wagen. Ist alles Gold, was glänzt? Oder versteckt sich hinter den beeindruckenden Zahlen eine unbequeme Wahrheit, die wir nicht ignorieren sollten?

1. Das trügerische Narrativ

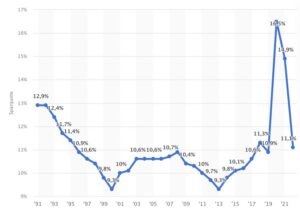

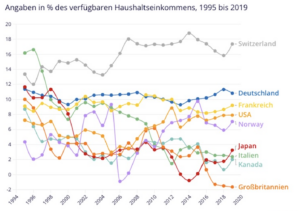

Du hast es sicher schon gehört – „Deutschlands Sparsamkeit schadet der Wirtschaft!“ – Schlagzeilen, die durch die Medien peitschen und uns zum Nachdenken anregen. Mit einer Sparquote von 11,1% sind wir Deutsche tatsächlich weltweit ganz vorne dabei, direkt nach den Schweizern. Aber was, wenn ich dir sagen würde, dass diese Statistik, die auf den ersten Blick so positiv erscheint, eigentlich eine dunklere, unbequeme Wahrheit kaschiert?

Es ist ein bisschen so, als ob du bei strahlendem Sonnenschein ohne Sonnenbrille nach draußen gehst – blendend, oder? Aber die Realität sieht oft anders aus, wenn man genauer hinschaut. Genau das wollen wir heute machen. Wir graben tiefer und schauen hinter die Kulissen der deutschen Spargewohnheiten. Wir decken auf, was wirklich mit unserem Geld passiert und warum das „Save Now, Buy Later„-Prinzip mehr als nur eine kluge Finanzstrategie sein könnte – es könnte der Schlüssel zu einer gesunden Wirtschaft und einer gerechteren Gesellschaft sein.

Bleib dran, denn das wird spannend!

2. Hinter der Maske: Die echten Zahlen

Stell dir vor, du gehst durch eine Stadt, die für ihre Wirtschaftskraft und Stärke bekannt ist. Doch nicht alle Bewohner teilen den gleichen Wohlstand. Ein Drittel der Bevölkerung kann sich nicht voll am gesellschaftlichen Leben beteiligen – keine kleinen Freuden wie Kinoabende, keine spontanen Cafébesuche und erst recht keine Urlaube. Dieses Drittel steht am Rande der Gesellschaft und kämpft mit jedem Euro. Klingt hart, ist aber die Realität vieler Deutscher.

Die Zahlen sind noch drastischer, wenn es um die Zukunft geht. Helmut Schleweis, der Präsident des Deutschen Sparkassen- und Giroverbandes, hat kürzlich eine düstere Vorhersage gemacht: Bald könnten 60% der deutschen Haushalte jeden Cent ihres Einkommens benötigen, nur um über die Runden zu kommen. Stell dir das mal vor: Kein Raum für Unvorhergesehenes, keine Reserven für die kleinen oder großen Wünsche des Lebens.

Doch das ist nicht alles. Fast die Hälfte von uns – ja, richtig gehört, 40% – lebt von Gehaltsscheck zu Gehaltsscheck. Keine Sicherheitsnetze für Notfälle, geschweige denn für langfristige Ziele oder die Rente. Diese finanzielle Verwundbarkeit führt zu weiteren Herausforderungen, von psychischen Belastungen bis hin zur Abhängigkeit von Krediten mit Wucherzinsen.

3. Die Illusion der Durchschnittswerte

Wir sind stolz auf unsere durchschnittliche Sparquote von 11% – sie lässt Deutschland solide und finanziell stabil erscheinen. Aber Durchschnittswerte können trügerisch sein. Sie verbergen die tiefer liegenden Disparitäten. Während ein kleinerer Teil der Bevölkerung tatsächlich mehr spart, findet ein wachsender Teil es unmöglich, überhaupt etwas zurückzulegen. Die Kluft zwischen den Sparern und denen, die nicht sparen können, wird immer größer und betont die wachsenden wirtschaftlichen Ungleichheiten in unserem Land.

In einer Welt, die ständig die Bedeutung des Sparens für eine sichere Zukunft betont, gibt es eine deutliche Diskrepanz zwischen den verschiedenen Einkommensgruppen und ihrer Fähigkeit zu sparen. Wirtschaftliche Ungleichgewichte beleuchten nicht nur strukturelle Probleme, sondern stellen auch Fragen zur zukünftigen finanziellen Sicherheit breiter Bevölkerungsschichten.

4. Die beunruhigenden Statistiken

Nehmen wir die Zahlen genauer unter die Lupe: Die unteren 40% der Einkommensbezieher in Deutschland schaffen es praktisch nicht, etwas zu sparen. Sie leben am Rande der finanziellen Verwundbarkeit, wo jeder unerwartete Ausgabeposten ein finanzielles Erdbeben auslösen kann.

Ganz anders sieht es an der Spitze aus: Die wohlhabendsten 1% der Bevölkerung legen beeindruckende 35% ihres Einkommens zur Seite. Diese Diskrepanz in der Sparfähigkeit zementiert ihre wirtschaftliche Vorherrschaft und verstärkt die bereits tiefen Gräben der Vermögensungleichheit in unserer Gesellschaft.

Es wird noch deutlicher, wenn man betrachtet, dass die reichsten 10% der Bevölkerung satte 60% aller Ersparnisse kontrollieren. Dieses Ungleichgewicht im Vermögensaufbau hat weitreichende Konsequenzen für die wirtschaftliche Stabilität und das soziale Gefüge unseres Landes.

5. Tiefere Einblicke in die Daten

Die Details sind faszinierend und gleichzeitig beängstigend. Studien, wie die von der Hans-Böckler-Stiftung geförderte Untersuchung, zeigen auf, dass Menschen mit niedrigeren Einkommen weniger ausgeben und noch weniger sparen können. Während die untere Hälfte der Einkommensskala durchschnittlich Schulden in Höhe von 300 Euro jährlich macht, spart das oberste 1% rund 58.000 Euro.

Das bedeutet, dass die untere Hälfte Schulden in Höhe von 1,6% ihres Einkommens ansammelt, während die obersten 1% 35% ihres Einkommens sparen. Dieses Ungleichgewicht im Sparen und in der Schuldenlast deutet auf eine wachsende Kluft zwischen Arm und Reich hin und betont die Notwendigkeit einer neuen Herangehensweise an das Thema Sparen in Deutschland.

6. Der Aufstieg von „Save Now, Buy Later“ und Konsumentenkrediten

Die wachsende wirtschaftliche Ungleichheit hat insbesondere die Mittel- und Unterschicht dazu veranlasst, sich verstärkt Finanzierungsmechanismen zu bedienen, um ihre Konsumgewohnheiten aufrechtzuerhalten. Ein deutliches Zeichen für diesen Trend ist der bemerkenswerte Anstieg der Popularität und Nutzung von Verbraucherkrediten, insbesondere der „Buy Now, Pay Later„-Programme (#klarnaschulden).

Diese Programme, die zunehmend an Beliebtheit gewinnen, scheinen zunächst als Katalysatoren zu wirken, die durch sofortigen Konsum ohne die sofortige Zahlungsverpflichtung die Wirtschaft kurzfristig ankurbeln. Doch diese vermeintlich vorteilhaften Systeme bergen potenzielle finanzielle Gefahren. Der Reiz der sofortigen Bedürfnisbefriedigung durch „Buy Now, Pay Later“ bringt oft versteckte Kosten mit sich, zum Beispiel in Form von Zinsen und zusätzlichen Gebühren.

Während Konsumenten Anschaffungen über dieses Modell ansammeln, bereiten sie sich ungewollt auf zukünftige finanzielle Belastungen vor. Die Verpflichtung, diese aufgeschobenen Zahlungen letztendlich zu begleichen, zusammen mit den zusätzlichen finanziellen Belastungen, kann ihre Kaufkraft langfristig untergraben und so den Kreislauf von Verschuldung und Abhängigkeit von Kreditlösungen weiter verschärfen.

7. Langfristige Implikationen

In einer von Konsum angetriebenen Wirtschaft ist die Verführung groß, die Konsumraten zu steigern, selbst unter jenen, deren finanzielle Situation es eigentlich nicht zulässt. Doch wie die Geschichte und verschiedene Wirtschaftsmodelle gezeigt haben, birgt das Anregen von Konsum bei Menschen, die sich dies nicht wirklich leisten können, sowohl unmittelbare als auch langfristige Konsequenzen und zeichnet ein Bild, das alles andere als nachhaltig ist.

Aus Sicht der Verbraucher schafft das Leben über den eigenen Verhältnissen und die Abhängigkeit von Kreditlösungen oder Finanzierungsmechanismen eine prekäre finanzielle Lage. Mit der Zeit erhöht diese Kreditabhängigkeit nicht nur die Schuldenlast, sondern schränkt auch die Fähigkeit des Einzelnen ein, unerwartete finanzielle Schocks zu bewältigen, sei es durch plötzliche medizinische Ausgaben, Arbeitsplatzverlust oder globale Wirtschaftsabschwünge. Eine solche fragile finanzielle Situation kann zu Stress, gesundheitlichen Problemen und einer Verringerung der Lebensqualität führen.

8. Monkees Lösung für eine schuldenfreie Zukunft

Bei Monkee haben wir eine andere Zukunftsvision: eine, in der Menschen die Früchte ihrer Arbeit genießen können, ohne von Schulden überschattet zu werden.

Unser Ansatz basiert auf dem Verständnis der Bedeutung von proaktiver Finanzplanung und Sparen. Anstatt zu impulsiven Käufen auf Pump zu ermutigen, befähigen wir Menschen dazu, konkrete Konsumziele zu setzen und gezielt darauf hinzusparen. Dieser proaktive Konsumansatz ist transformativ und ermöglicht es den Verbrauchern, ihre Wünsche durch eigene Mittel zu erfüllen – ein Erfolgserlebnis ohne finanzielle Last.

Monkees Lösung ist nicht nur ein Werkzeug, sondern ein Schritt in Richtung eines nachhaltigeren, verantwortungsvolleren und freudigeren Konsumverhaltens. Es ist eine Bewegung hin zu einem Modell, in dem die Freuden von heute nicht die Lasten von morgen werden. Mit Monkee formen wir aktiv eine schuldenfreie Zukunft.

Wir stehen am Ende unserer Reise durch das deutsche Spar-Paradoxon. Es ist klar geworden, dass Sparen mehr als nur ein individueller Akt der finanziellen Vorsorge ist – es ist ein gesellschaftliches Konstrukt, das strukturelle Veränderungen und ein neues Bewusstsein erfordert. Die Kluft zwischen denjenigen, die sparen können, und denjenigen, die von Gehalt zu Gehalt leben, wirft wichtige Fragen über die Zukunft unserer Wirtschaft und die Stabilität unserer Gesellschaft auf.

Für eine finanziell gesunde Zukunft aktiv werden

Jetzt bist du gefragt! Wir alle haben die Verantwortung, unsere finanzielle Zukunft und die unserer Gesellschaft aktiv zu gestalten. Hier sind ein paar Schritte, die du unternehmen kannst:

- Bildung fördern: Informiere dich weiter über finanzielle Themen. Nutze Ressourcen und Tools, um dein Wissen zu vertiefen.

- Finanzielle Ziele setzen: Arbeite an einem Plan für deine persönlichen Sparziele. Sei realistisch und geduldig mit deinem Fortschritt.

- Monkee entdecken: Besuche die Monkee-Website und sieh dir an, wie unsere „Save Now, Buy Later“-Lösung dir helfen kann, Schulden zu vermeiden und für deine Träume zu sparen.

- Teile die Botschaft: Sprich mit Freunden, Familie und Kollegen über das, was du heute gelernt hast. Diskutiere offen über das Spar-Paradoxon und seine Auswirkungen.

Indem wir bewusster sparen und konsumieren, schaffen wir eine solide Basis für eine finanziell gesunde Zukunft. Sei Teil der Veränderung – für dich, für uns alle. Let’s make saving the new spending.

Monkee

Sparen und der richtige Umgang mit Geld haben viel mit Einstellung und ein bisschen mit Wissen zu tun. Genauso wie Bewegung gut ist, um seine physische Gesundheit zu verbessern, gibt es Verhaltensmuster, die uns finanziell fit machen und halten. Daher hat sich Monkee zum Ziel gesetzt, die finanzielle Gesundheit von Eltern mit jungen Kindern zu erhöhen, indem wir einen verantwortungsvollen und nachhaltigen Umgang mit Geld fördern.

Wenn du mehr über dieses Thema erfahren und von Monkee informiert werden möchtest, dann melde dich doch einfach gleich für unseren Newsletter an. Und folge Monkee doch auch auf Facebook, Instagram, YouTube oder TikTok.

Die Monkee App

Monkee möchte auch durch eine App dazu beitragen, dass du mehr Geld für deine Zukunft sparst. Hier kannst du die App kostenlos downloaden.