Welche Form der Geldanlage ist die richtige für mich?

Aktien, Tagesgeldkonto, Immobilien, ETF’s – Formen der Geldanlage gibt es viele. Aber welche ist die richtige für mich? Sind Aktien jetzt eine gute Anlageform für mein Geld oder nicht? Soll ich mein Geld doch lieber auf meinem Sparbuch liegen lassen oder besser auf einem Tagesgeldkonto? Das Sparbuch ist zwar auch 2020 noch die am weitesten verbreitete Anlageform, allerdings sinkt dessen Attraktivität und Beliebtheit in den letzten Jahren kontinuierlich. Nicht nur aufgrund von Niedrigzinsen sind deswegen derzeit viele Menschen auf der Suche nach Anlagealternativen. Bei den vielen unterschiedlichen Anlagemöglichkeiten fällt es aber schwer, die für einen selbst passende Anlageform zu finden.

Als ich angefangen habe, mich mit den verschiedenen Anlageformen zu beschäftigen und eine für mich und meine finanziellen Ziele passende zu suchen, war ich erst einmal ziemlich verwirrt von den vielen verschiedenen Möglichkeiten. Deswegen haben wir dir hier die beliebtesten Geldanlageformen mit ihren Vor- und Nachteilen und einige wichtige Tipps, die du vor deiner ersten Investition beachten solltest, zusammengefasst. Zusätzlich zeigen wir dir auch einige Möglichkeiten der alternativen Geldanlage und erklären dir, wieso Sparen aber immer die Grundlage für jede Investition ist.

Was muss man bei den Anlagemöglichkeiten beachten?

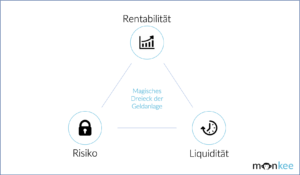

Bevor du die für dich passende Anlageform auswählst, solltest du dir einige grundsätzliche Fragen zu deinen Grundsätzen und Investitionszielen stellen. Dazu ist es wichtig, die drei Ecken des magischen Dreiecks der Geldanlage und deren Zusammenhang und Auswirkungen aufeinander zu kennen.

1. Risiko

Wie viel (bzw. wie wenig) Risiko will ich eingehen? Wie wichtig ist mir die Sicherheit meines Geldes? Bin ich grundsätzlich eher risikofreudig oder risikoavers im Leben? Wie wichtig ist diese Investition für mich und welche Auswirkungen hat es auf mich, wenn ich das Geld verliere – also wie sehr bin ich auf das Geld angewiesen? Manche Menschen können mit Risiko sehr gut angehen, anderen setzt es auch psychisch sehr zu. Andauernd unruhige Nächte und zusätzliche Geldsorgen kann und soll nicht das Ziel deiner Geldanlage sein, deswegen überlege dir gut, wie viel Risiko du bereit bist, einzugehen. Und zwar ohne Bedenken.

2. Rendite

Wie viel Rendite möchte ich erzielen? Bei den meisten ist die Antwort darauf erst einmal: So viel wie möglich! Deswegen wird dieser Eckpunkt des magischen Dreiecks meist auch stark von den anderen zwei beeinflusst. Als Faustregel sollte man sich dazu merken: Je höher die Chancen auf Gewinne und je höher die Gewinne, desto geringer die Sicherheit. Man muss also mehr Risiken eingehen, um höhere Gewinne realisieren zu können. Wie gesagt können Risiken aber sehr belastend sein, nicht nur bei einem drohenden Geldverlust. Dieser ist bei manchen Anlagezielen auch keine Option, weshalb man lieber risikoärmere Anlageformen wählen sollte, bei der ein Verlust sehr unwahrscheinlich ist und dafür eine geringere Rendite in Kauf nehmen.

3. Verfügbarkeit

Wie lange möchte ich mein Geld binden? Dieser Punkt wird stakt vom grundsätzlichen Anlageziel beeinflusst. Dient die Anlage zur Pensionsversicherung oder eher zum Hausbau? Davon abhängig sollte auch die Verfügbarkeit sein. Grundsätzlich gilt allerdings bei Investitionen: Je länger du dein Geld entbehren kannst, desto besser. Heißt, je länger der Anlagehorizont, desto wahrscheinlicher ist eine höhere Rendite. Brauchst du dein Geld kurzfristig, kann es sein, dass du zu einem ungünstigen Zielpunkt verkaufen musst und so auf deine Gewinne verzichten. Eine wichtige Regel dazu ist außerdem, kein Geld zu investieren, dass du kurzfristig wieder für Anschaffungen brauchen könntest. Achte darauf, dass du eine Reserve hast, die immer kurzfristig verfügbar ist. Aber dazu kommen wir später noch.

Hier zur Veranschaulichung noch einmal das magische Dreieck der Geldanlage graphisch dargestellt:

4. Meine Anlageziele

Das ist die Grundsatzfrage, die du dir immer vor einer Investition stellen solltest und meiner Meinung nach auch der Kernpunkt, wenn es ums Investieren geht. Deswegen kommt jetzt die wichtigste Frage noch zusätzlich zu den drei Punkten des magischen Dreiecks. Was möchte ich mit meiner Geldanlage erreichen? Schnell viel Geld? Mein Geld möglichst langfristig gut verwahren? Eine Altersvorsorge? Oder als einen Grundstock für einen Hausbau ansparen? Finanzielle Unabhängigkeit? Ausgehend von dieses Grundsatzfrage solltest du auch die drei Eckpunkte des magischen Dreiecks der Geldanlage bewerten beziehungsweise bei deren Festlegung dein Investitionsziel im Hinterkopf behalten. Möchtest du dein Geld für einen Hausbau in einigen Jahren verwenden? Dann muss das Geld auch zu diesem Zeitpunkt, wahrscheinlich relativ kurzfristig verfügbar sein. Dafür wirst du aber einige Abstriche in der Rendite machen müssen. Planst du dagegen deine Altersvorsorge? So ist die Verfügbarkeit in den nächsten Jahren wahrscheinlich kein Thema.

Klassische Geldanlageformen

So, jetzt kommen wir aber wirklich zu den konkreten Anlageformen. Du hast etwas Geld gespart, deinen ersten Job oder etwas geerbt und überlegst nun, wo du dein Geld am Besten parken solltest? Auf der Suche nach Informationen stößt man meist zuerst auf die klassischen Anlageformen. Dazu gehören Sparbücher, Tages- und Festgeldkonten, Aktien und Anleihen. Zum Teil werden auch noch ETF’s, Edelmetalle wie Gold oder Silber, andere börsennotierte Wertpapiere und Immobilien zu den klassischen Anlageformen gezählt. Bevor du dich aber für eine Anlageform entscheidest, solltest du dich aber erst einmal darüber informieren, welche Anlageformen es überhaupt gibt und welche davon für dich in Frage kommen könnten. Wir wollen dir hier außerdem keine Empfehlungen zu Finanzprodukten geben, sondern nur einen grundsätzlichen Überblick darüber, was es derzeit für Möglichkeiten zur Geldanlage gibt. Deswegen versuchen wir auch, die verschieden Anlageformen möglichst neutral zu betrachten.

Sparbücher und Tagesgeldkonten

Das Sparbuch ist sowohl in Deutschland als auch in Österreich nach wie vor die beliebteste und am weitesten verbreitete Anlageform. Und das, obwohl die Zinsen auf dein gespartes Geld oftmals nicht einmal die Inflation abdecken. Deswegen sinkt die Beliebtheit des Sparbuchs über die letzten Jahre auch zunehmend. Trotzdem liegt der Vorteil des Sparbuchs auf der Hand: Deine Einlagen sind hier sehr sicher, du nimmst also ein sehr geringes Risiko in Kauf. So sind in der EU Einlagen von Kunden bei Banken mit Sitz in der Europäischen Union bis zu 100.000€ versichert. Das gilt außerdem auch für andere Finanzprodukte von Banken wie dem Girokonto oder dem Tagesgeldkonto. Diese punkten außerdem ebenso mit hoher Sicherheit schneller Verfügbarkeit und großer Flexibilität. Dafür ist die Rendite aber eher mäßig.

Festgeldkonten

Festgeldkonten zeichnen sich vor allem dadurch aus, dass du hier eine fixe Verzinsung für einen vereinbarten Zeitraum bekommst. Du weißt also schon vorher genau, wie viel Geld du am Ende wieder zurückbekommst. Dafür ist dein Geld aber auch für diese Zeit gebunden. Du musst also auf etwas Flexibilität und Verfügbarkeit verzichten, aber im Vorhinein die Verzinsung festlegen. Das kann gut ausgehen, die Zinsen können in der Zeit aber auch wieder steigen. Gerade hier ist es also besonders wichtig, sich gut zu informieren und verschiedene Angebote zu vergleichen.

Immobilien

Immobilien als Wertanlage werden gerade in den letzten Jahren immer beliebter, da die Immobilienpreise in den letzten Jahren kontinuierlich steigen. Grundsätzlich bieten sie auch einen hohen Grad an Sicherheit, allerdings benötigt man dafür auch einiges an Kapital. Und das Zauberwort der Immobilienbranche lautet: Lage! Ist die Lage nicht gut, ist es auch das Investment nicht. Solltest du also darüber nachdenken, in eine Immobilie zu investieren, achte in erster Linie auf die Lage!

Aktien

Immer mehr ÖsterreicherInnen und Deutsche investieren ihr Geld aufgrund der niedrigen Zinsen in andere Anlageformen. Gerade Aktien und andere börsengehandelte Investmentprodukte werden immer beliebter – vor allem bei Jüngeren. So besitzen laut einer aktuellen repräsentativen Studie zur Aktienkultur in Deutschland von comdirect, Consorsbank und ING Deutschland (Juli/August 2020) schon 39% aller unter 25-Jährigen Aktien. Das ist ein deutliches Plus gegenüber den Vorjahren (2019: 26%, 2017: 17%). Aktien versprechen ein deutliches Plus an Rendite und ein Einstieg ist auch schon mit kleinen Beträgen leicht möglich. Betrachtet man die Entwicklung der letzten hundert Jahre, sind Aktien auch mit Abstand das betragsträchtigste Investmentprodukt, kurzfristig kann man aber am Aktienmarkt auch sehr viel verlieren. Das Risiko ist also deutlich höher als bei den vorher genannten Anlageprodukten. Wichtig ist dabei, Zeit und Ausdauer mitzubringen. Aktien sind kein reines Glücksspiel, man sollte sich aber trotzdem einigermaßen auskennen und die Muße mitbringen, sich damit beschäftigen zu wollen. Gerade wenn man Einzelaktien kaufen möchte.

ETF’s und Fonds

Sind dir Investments in Einzelaktien zu riskant, sind ETF-Sparpläne und andere Fonds definitiv eine Alternative dazu. Was ein ETF genau ist und warum das für dich genau die richtige Anlageform sein könnte, erfährst du ausführlicher in diesem Beitrag. Grundsätzlich streuen Fonds aber das Risiko weit mehr als eine Investition in Einzelaktien. Trotzdem kommt es hier aber auch hier auf die Dauer an. Je länger du dein Geld anlegst und je flexibler du im Verkaufszeitpunkt bist, desto eher kannst du deinen Gewinn vergrößern. ETFs eignen sich deswegen also eher für eine langfristige Anlage. Gerade auch, wenn es um das Sparen für deine Kinder geht.

Anleihen, Edelmetalle und andere börsengehandelten Wertpapiere

Staatsanleihen und Edelmetalle wie Gold oder Silber werden meist als sehr sicher Investitionsprodukte beschrieben. Jedoch sind auch sie börsengehandelt und unterliegen damit genauso den Vor- und Nachteilen davon. Auch hier gilt also, überlege dir, was dein Investitionsziel ist und informiere dich über die einzelnen Anlagemöglichkeiten. Apropos, auch wenn Gold gerne als Anlageform genannt wird, wirklich weit verbreitet ist es nicht.

Möglichkeiten der alternativen Geldanlage

Niedrige Zinsen und eine schlechte Lage am Aktienmarkt? Bleiben dann nur noch Immobilien zu investieren? Gerade zu Coronazeiten suchen viele nach alternativen Anlagemöglichkeiten. Deswegen haben wir hier die beliebtesten davon gesammelt. Grundsätzlich haben auch alternative Anlageformen alle ihre Vor- und Nachteile, genauso wie die klassischen Anlageformen. Kurzer Reminder also auch hier: Behalte immer dein Investitionsziel im Hinterkopf.

- P2P-Kredite (Peer-to-Peer-Kredite): Kredite können nicht nur Banken an Privatpersonen vergeben, sondern jeder. Allerdings ist das, wenn du dein Geld nicht an Freunde oder Bekannte verleihst, eine eher risikoreiche Angelegenheit. Deswegen gibt es aber auch Online-Kreditplattformen wie auxmoney, Smava, Giromatch oder Mintos als Kreditvermittler für P2P-Kredite. Diese arbeiten aber immer mit Banken zusammen, was auch dir als Kreditgeber als Sicherheit dient. Dafür bekommst du verhältnismäßig hohe Zinsen und kannst auch mit relativ niedrigen Beträgen einsteigen, da es meistens um Kreditprojekte handelt. Also keine eins-zu-eins-Beziehung zwischen Schuldner und Gläubiger besteht. Mehr dazu und die genauen Konditionen und Abläufe findest du aber auch den Seiten der Vermittler-Plattformen.

- Crowdinvestion: Für Investitionen in Immobilien benötigst du in der Regel einiges an Kapital. Crowdinvestionen bieten dafür eine Lösung: Sie teilen die Investition auf und du leistet nur einen kleinen Beitrag, teilweise ist eine Beteiligung schon ab 500€ möglich.

- Sachwerte wie Wein oder Whisky: Nicht nur für Sammler eignen sich Sachwerte wie Wein, Whisky, Uhren, Autos aber auch Sondereditionen von Schallplatten, Senker oder anderen Sachwerten auch als Anlage. Zugegebenermaßen muss man dafür aber ein gutes Händchen haben und sich ein wenig auskennen. Mit etwas Glück sind dafür aber hohe Gewinne drin und das bei mäßigem Risiko. Mehr zu Sachwerten als alternative Geldinvestments findest du auch hier.

- Nachhaltige Anlageprodukte, ethische Investments: Klimawandel, Umweltkatastrophen, Ausbeutung von Entwicklungsländern – immer mehr Menschen wollen davor nicht die Augen verschließen und setzen deswegen auf nachhaltige Anlageprodukte und ethische Investments. Und auch die Anbieter haben diesen Trend erkannt und setzten vermehr auf derartige Angebote.

Tipps zur Geldanlage

Zum Schluss kommen jetzt noch ein paar grundsätzliche Tipps zum Investieren, die du immer beachten solltest, bevor du dein Geld anlegst.

- Informiere dich – über die Anlagemöglichkeit, die historische Entwicklung, die Vor- und Nachteile der Investition und die Konditionen der Anbieter.

- Setze nicht nur auf ein Pferd! Das ist einer der wichtigsten Grundsätze des Investierens. Sicherheit bekommst du über eine breite Diversifikation. Streue deine Geldanlage und investiere nicht dein ganzes Geld in eine Investitionsmöglichkeit. Ein Anlagemix immer sicherer.

- Alles hat seine Vor- und Nachteile, deswegen ist eine eigene Strategie nötig, die du an deine persönliche Lebenssituation und Möglichkeiten anpassen kannst.

- Immer wichtig: zuerst Schulden abbezahlen. Ja, ab und zu können Kredite als Hebel des Eigenkapitals Sinn machen. Grundsätzlich gilt aber: Zahle zuerst deine Schulden ab, bevor du neue machst und Spare dann lieber in einer sicheren Variante, bevor du risikoreich investierst.

- Setze auf eine langfristige und nachhaltige Strategie: Wie wahrscheinlich ist es, dass du heute in das neue Facebook investierst und morgen Millionär bist? Naja, ein Lotttogewinn ist wohl wahrscheinlicher. Deswegen nimm nicht zu viel Risiko und plane lieber langfristig und nachhaltig.

- Investiere nur das, was du nicht kurzfristig braucht. Ab welcher Ausgabe musst du an dein investiertes Geld ran? Wenn das Hausdach neu gemacht werden muss? Für ein neues Auto? Oder schon, wenn die Waschmaschine kaputt wird? Behalte immer eine Reserve von 3 bis 6 Monatsgehältern, die kurzfristig für solche unerwarteten Ausgaben verfügbar ist.

Achte auch auf Nebenkosten, wie Ordergebühren oder Steuern. Solche Nebengebühren vergisst man schnell, sie können sich aber ganz schön summieren, gerade wenn es um die Versteuerung deiner Gewinne geht. Versäume deswegen nicht, dich frühzeitig darüber zu informieren und diese einzuplanen.

Sparen ist die Grundlage fürs Investieren

Jetzt zum Schluss noch einmal ganz grundsätzlich: Auch wenn die Zinsen nach wie vor niedrig sind, Sparen ist die Grundlage bevor du überhaupt ans Investieren denken solltest. Etwas zu investieren, dass man nicht hat, macht keinen Sinn. Denke also nie daran, Schulden dafür zu machen. Auch wenn es verführerisch klingt, sind Schulden das nie. Ums Sparen kommst du also nicht herum, vor allem, wenn man der Definition des Dudens folgt. Der definiert Sparen nämlich darüber, dass man sein Geld nicht ausgibt. Also alles, was nicht Konsum ist, ist Sparen. Auch Investieren. Das ist vielleicht etwas weit gegriffen, der Punkt ist aber, dass der Vermögensaufbau über Sparen der erste und der einzig vernünftige Schritt zum Investieren ist. Sparen lohnt sich also immer und ist unerlässlich zum Vermögensaufbau.

Wie viel du persönlich in deiner derzeitigen Lebenslage sparen solltest, um dir einen Puffer für unerwartete, aber nötige Ausgaben und deine Zukunft zu schaffen, kannst du außerdem ganz einfach und schnell mit dem Monkee Sparrechner herausfinden.

Wir sind Monkee

Sparen und der richtige Umgang mit Geld haben viel mit Einstellung und ein bisschen mit Wissen zu tun. Genauso wie Bewegung gut ist um seine physische Gesundheit zu verbessern, gibt es Verhaltensmuster die uns finanziell fit machen und halten. Daher hat sich Monkee zum Ziel gesetzt die finanzielle Gesundheit von Eltern mit jungen Kindern zu erhöhen, indem wir einen verantwortungsvollen und nachhaltigen Umgang mit Geld fördern.

Wenn du mehr über dieses Thema erfahren und von Monkee informiert werden möchtest, dann melde dich doch einfach gleich für unseren Newsletter an. Und folge Monkee doch auch auf Facebook, Instagram oder YouTube.

Die Monkee App

Monkee möchte auch durch eine App dazu beitragen, dass du mehr Geld für deine Zukunft sparst. Hier kannst du die App kostenlos downloaden.